前瞻君据证监会《第十七届发审委2017年第23次工作会议结果公告》显示:今天有 3 家IPO企业首发上会。

成都西菱动力科技股份有限公司和杭州天地数码科技股份有限公司首发获通过;

唯独无锡普天铁心股份有限公司IPO被否!

又一家扣非净利低于3000万IPO被否……

普天铁心IPO被否的主要原因:

净利润低于3000万,可持续盈利能力被质疑;

高新技术企业资格已到期,质疑其未来发展问题;

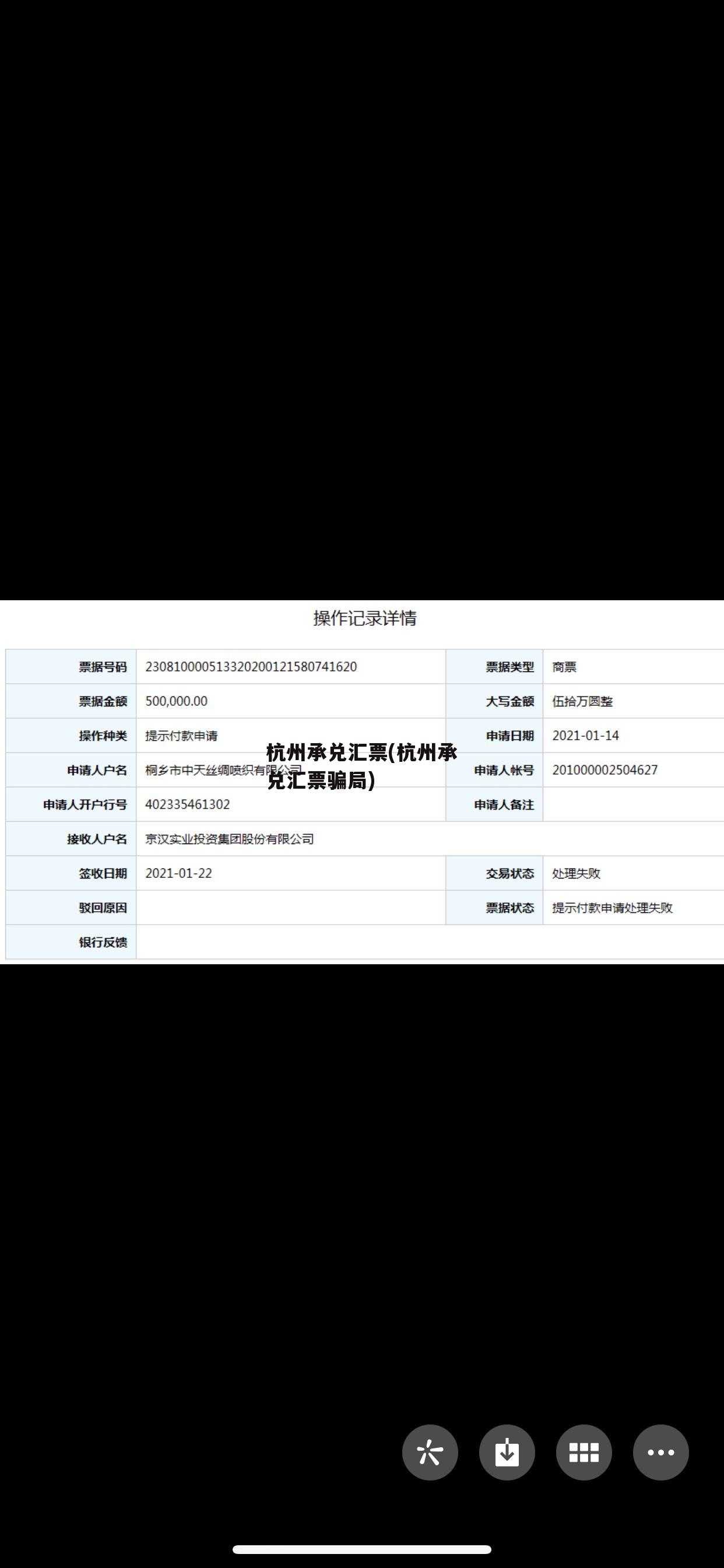

开具违法票据被质疑是否存在利益输送、违法违规情形;

发行人毛利率水平大幅高于业务可比公司巨龙硅钢的合理性和充分性;

质疑是否存在代持股份,代垫费用等利益输送情形;

募投项目的合理性和必要性。

净利润低于3000万,可持续盈利能力被质疑;

高新技术企业资格已到期,质疑其未来发展问题;

开具违法票据被质疑是否存在利益输送、违法违规情形;

发行人毛利率水平大幅高于业务可比公司巨龙硅钢的合理性和充分性;

质疑是否存在代持股份,代垫费用等利益输送情形;

募投项目的合理性和必要性。

展开全文

(值得注意的是:十月大发审委审核以来,频频询问到IPO募投项目的合理性和必要性,引起拟IPO企业的重视!)

1普天铁心IPO:排队215天上会,净利低于3000万,今被否!

2017年03月31日预先披露招股书,排队204天预先披露更新招股书,并将于11月1日首发上会。排队215天即可上会,这也是继药石科技(194天上会)之后,从预披露到首发上会用时最快的IPO企业。

普天铁心拟发行新股2500万股,发行后总股本10000股,拟赴创业板上市。保荐机构为华林证券。

前瞻君据招股书了解,普天铁心主要从事电力变压器铁心及其中间产品的研发、生产和销售,是集研发、设计、生产、销售以及服务于一体的专业化变压器配件生产服务商。普天铁心的主要产品是变压器铁心、铁心柱和定尺硅钢,是电力变压器的重要核心部件。

拟筹集资金22800万元,将用于的项目 年产6万吨变压器铁心项目。

合并利润表主要数据

2014年度、2015年度、2016年度及2017年1-6月,普天铁心的营业收入分别为46,646.22万元、63,994.66万元、64,795.40万元和28,332.15万元,普天铁心收入规模逐年扩大;净利润分别为2,427.98万元、1,856.87万元、2,923.30万元和1,562.02万元,经营业绩有所波动。

对于业绩波动原因,普天铁心招股书中的给出的解释是:

一方面,由于公司铁心及中间产品销量的快速上升导致收入规模增长较快,研发费用占销售收入的比例未来将难以满足高新技术企业所需的“最近一年销售收入在二亿元以上的企业,研发费用占销售收入比例不低于3%”的要求,因此公司自2015年未申请高新技术企业资格复审,自2015年始未享受所得税优惠,进而影响了公司的净利润;

另一方面,公司生产铁心的主要原材料取向硅钢的价格报告期内波动较大,2015年上半年出现大幅上升,而产品售价调整有所滞后,导致当年公司利润有所下滑。

毛利率持续低于同行业公司水平

前瞻君查询《反馈意见》中,证监会对普天铁心毛利率持续低于同行业公司水平提出了询问。

前瞻君查阅招股书发现:2014-2016年普天铁心的毛利率都低于同行业公司的平均值。

对此,普天铁心招股书的解释是:

与同行业可比上市公司相比,普天铁心毛利率总体上低于可比A股上市变压器生产企业,主要系选取的同行业可比上市公司均为国内知名的大型变压器生产企业,客户主要是国家电网等大型国有企业,生产周期较长,资金和技术壁垒较高,因此这些企业的变压器产品的毛利率相对较高。

供应商集中采购风险

目前,国内取向硅钢的生产厂家主要有宝武钢铁、首钢、鞍钢等三家钢铁集团。为合理降低采购成本,确保原材料和能源的及时、稳定供应,普天铁心已与上述厂商建立了长期稳定的合作关系。普天铁心2014年度、2015年度、2016年度和2017年1-6月向前五大供应商采购的金额占当期采购总额的比例分别88.14%、87.69%、93.36%和88.80%。采购集中度较高。为深化与供应商的合作关系,增强议价能力,公司主动逐年加大了向首钢的采购力度。

2014年度、2015年度、2016年度及2017年1-6月,公司向首钢股份采购的金额分别为27,713.17万元、29,591.05万元、34,770.87万元和13,899.86万元,占采购总额的比例分别为67.64%、51.39%、61.54%和56.29%。

发审会询问问题:

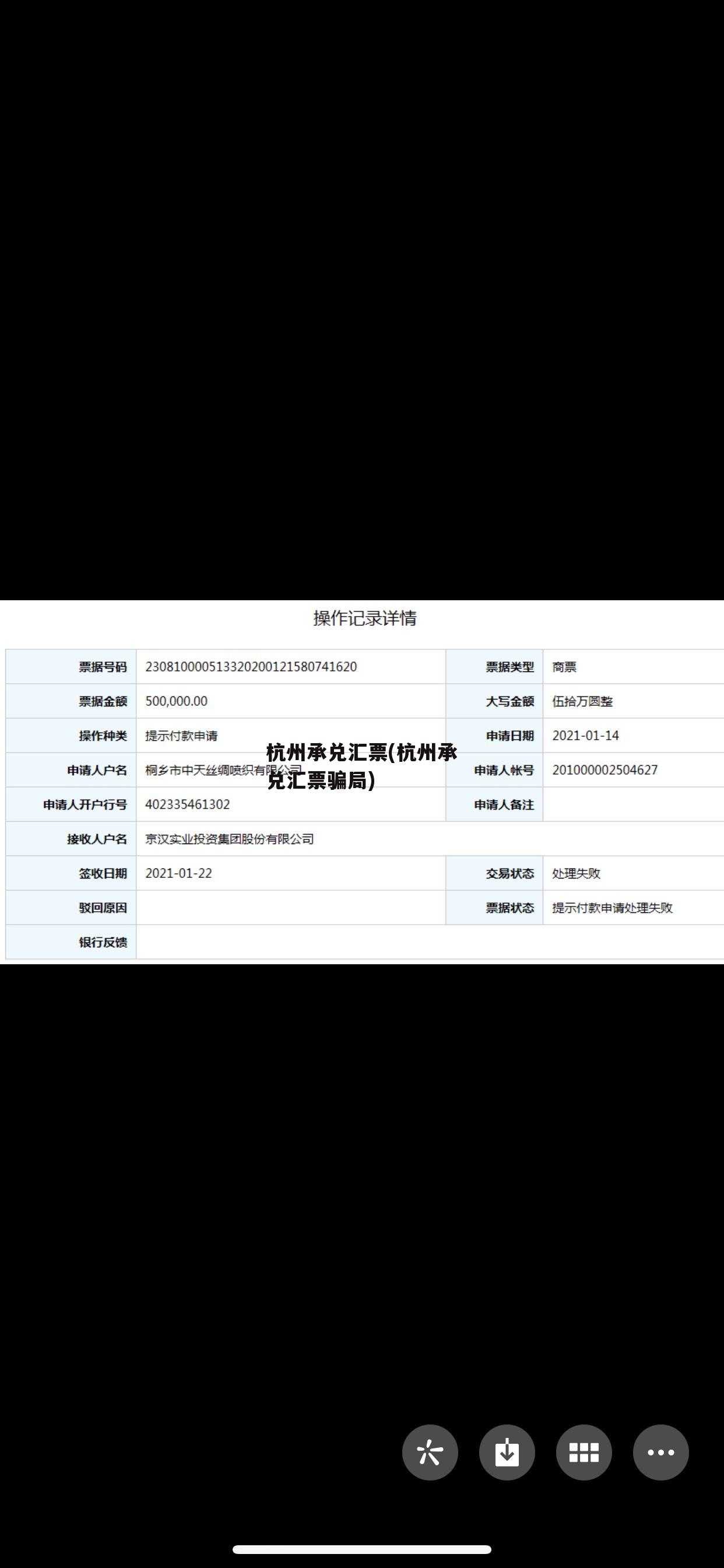

1、发行人报告期内多次大额资金通过往来单位获取银行贷款、为客户获取银行贷款、开具无真实交易背景的银行承兑汇票,累计通过往来单位取得银行贷款总额18,370.00万元,向供应商转让票据融资总额2,241.94万元。请发行人代表说明:(1)上述行为是否存在利益输送、违法违规、影响销售真实性及收入确认准确性的情形;(2)发行人内控制度是否健全并得到有效执行。请保荐代表人发表核查意见。

2、请发行人代表结合公司经营情况和财务状况说明:(1)目前的经营状况、市场容量、市场环境、产品定价能力等因素对发行人未来的持续盈利能力和成长性是否存在重大不利影响。(2)前5大客户中山东鲁能泰山电力设备有限公司销售波动较大,2016年销售1.32亿元(占比达20.31%),2017年1-6月销售0.25亿元,各类产品销售单价逐年下降,上述事项对发行人未来持续经营的影响;(3)报告期内发行人员工人数逐年减少,其中研发人员减少21人;发行人的高新技术企业资格于2015年到期后也未再申请复审,不再享受企业所得税优惠,请结合上述情形说明发行人的技术研发优势是否逐步减弱,该状况对发行人未来发展的影响;(4)发行人毛利率水平大幅高于业务可比公司巨龙硅钢的合理性和充分性;(5)发行人“铁心”业务在营业收入占比逐年下降,“定尺硅钢”业务占比逐年上升,结合市场发展前景、发行人铁心产品优势及市场占有率,说明本次募集资金2.28亿元用于“年产6万吨变压器铁心项目”的合理性及必要性,该项目对现有业务和经营情况的影响。请保荐代表人发表核查意见。

3、报告期内发行人存货分别为4,960.37万元,6,834.76万元,8,537.17万元,9,952.29万元,大幅增加;存货周转率分别为10.07次、9.47次、7.05次、5.01次,逐年下降。同时,2017年6月末,发行人应收账款大幅上升,占营业收入比重为69.25%。请发行人代表说明:(1)结合生产模式、采购与生产周期、原材料预付货款等情形,说明发行人保持较高存货规模的合理性和必要性;(2)结合发行人最近一期末存货的分布情况,说明异地存货的管理模式,公司存货管理制度是否健全;(3)结合市场价格变化,说明存货盘点和存货计价测试的执行情况,发行人存货是否真实,特别是由于取向硅钢易损坏,请结合期末取向硅钢状态说明存货跌价准备计提依据是否充分,是否足额计提存货跌价准备;(4)对比同行业上市公司的存货周转率,说明差异的原因及合理性;(5)发行人应收账款持续上升的原因,是否涉及销售信用政策调整;结合应收账款中“超出合同约定付款时点的金额”占比约60%的情形,说明现有坏账计提政策是否恰当。请保荐代表人说明核查方法、过程、依据,并发表核查意见。

4、2016年7月,无锡天时晟投资以增资方式成为发行人股东。经核查,天时晟37位合伙人全部为外部投资者,均不在发行人处任职;其部分合伙人与发行人客户、供应商之间存在关联关系。同时,普天物流作为发行人重要的运输服务供应商,发行人是普天物流的唯一客户。请发行人代表说明:(1)请结合与发行人客户、供应商之间存在关联关系的合伙人的职务、身份、背景等情况,说明上述合伙人有无代持股份的情况;(2)普天物流股权转让的真实性,是否存在关联关系非关联化的情形,是否存在为实际控制人代垫费用、代为承担成本或转移定价、其他利益安排等利益输送情形;(3)普天物流与常发物流有无关联关系。请保荐代表人说明对上述事项的核查程序及过程,并发表明确意见。

2西菱动力IPO过会:综合毛利率高于同行被质疑

成都西菱动力科技股份有限公司(以下简称“西菱动力”)拟在创业板公开发行不超过4000万股,且不低于发行后股份总数的25%,保荐机构为中金公司。

回顾西菱动力IPO之路:2017年01月13日预先披露招股书,2017年10月25日预先披露更新招股书,于11月1日首发上会,排队292 天。

公开资料显示,西菱动力主要从事发动机零部件的研发、设计、制造和销售,产品包括曲轴扭转减振器、连杆总成、凸轮轴总成等。其中曲轴扭转减振器、连杆总成、凸轮轴总成是公司的主要产品,上述产品为发动机的关键零部件。

西菱动力此次计划公开发行不超过4000万股,募资将用于发动机皮带轮生产线技术改造等项目,以及补充流动资金。

利润表主要数据

2014-2016年及2017年1-6月份,西菱动力实现营业收入4.33亿元、5.12亿元、6.48亿元和2.81亿元,同期净利润为5402.73万元、6296.66万元、9275.61万元和4294.21万元。

报告期内,西菱动力营业收入和净利润均保持良好的稳定增长趋势,但因公司所处汽车零部件制造行业受宏观经济、汽车整车生产销售、产业政策等因素影响较大,且公司的生产经营情况将受市场竞争、原材料成本等因素以及其他无法预知或控制的内外部因素影响,未来公司产品的销量、单价、毛利率均存在波动风险,公司存在经营业绩发生波动的风险。

招股书披露了以下几大风险:

①客户集中度高的风险

目前,西菱动力拥有的知名客户主要包括国内的沈阳航天三菱、上汽通用、上汽通用五菱、江淮汽车、一汽轿车、重庆长安、东安汽车发动机、海马汽车、天津卡特彼勒、无锡帕金斯、东风康明斯等以及国外的日本三菱等。

西菱动力2014年至2017年1-6月,对前十大客户(合并口径)的销售收入占公司营业收入比例分别达90.25%、93.41%、93.90%和90.11%,西菱动力的主要客户集中度相对较高,一方面是因为公司与该等客户进行了长期合作,形成了较大的合作规模;另一方面是因为汽车整车行业集中度较高,且通常整车或主机厂对单个零部件采取相对集中的采购政策。

②现金流不足的风险

西菱动力还在招股书中提到,公司作为非上市公司,仅能通过银行借贷等信贷方式借款,融资途径相对有限,因而货币资金较为短缺。2014-2016年末及2017年6月末,公司货币资金中的库存现金和银行存款合计分别为396.96万元、375.69万元、866.08万元和900.48万元,金额较低。另外,西菱动力各期末的资产负债率分别为50.37%、52.7%、46.04%和41.71%,而同期可比公司的均值分别为45.15%、38.75%、41.06%和37.07%。

发审会询问问题:

1、请发行人代表进一步说明:(1)喻英莲前述代收货款且长时间未归还发行人的原因,其性质能否认定为经营性占用;(2)上述事项是否履行有关的决策程序,是否在招股说明书相关章节中依照关联方及关联交易的规定进行充分披露,是否符合相关信息披露要求;(3)对上述事项是如何进行会计处理的,是否符合企业会计准则的要求;(4)对关联交易的识别程序、制度是否健全且有效执行。请保荐代表人说明对关联方及关联交易的核查方法,并对是否识别出全部关联方和关联交易,按规定充分披露发表核查意见。

2、请发行人代表:(1)结合下游需求变化、原材料价格变化等,说明毛利率持续走高的原因及合理性;(2)结合行业政策、行业竞争地位,说明综合毛利率显著高于同行业可比公司的原因及合理性;(3)发行人与沈阳航天三菱业务合作方式,交易合同订立及执行情况,销售毛利率高于其他客户的原因及合理性、可持续性;其业务是否属于代工或委托加工业务,采用总额法核算是否符合该等业务实质,是否符合企业会计准则规定。

3、请发行人代表说明:(1)与中转仓库签订合同的主要内容,如何实施对他人中转仓库存货的管理、盘点,相关内部控制与管理是否可以落实到位;(2)客户出库、领用到装配完成的平均时间跨度,收入确认是否符合企业会计准则规定。

4、请发行人代表进一步说明:(1)2016年净利润增幅显著高于营业收入增幅的主要原因和商业合理性;(2)一般备货政策,2017年库存商品增加与去年同期是否一致,是否存在库存商品积压而减值计提不足。

3天地数码IPO过会:关联交易被问询

杭州天地数码科技股份有限公司(以下简称“天地数码”)拟在创业板公开发行不超过1631.27万股,占公司发行后总股本的比例不低于25%,保荐机构为爱建证券。

回顾天地数码IPO之路:2016年06月24日预先披露招股书,2017年10月25日预先披露更新招股书,于11月1日首发上会,排队 495 天。

公开资料显示,天地数码是一家专业从事热转印碳带产品研发、生产和销售的高新技术企业,公司产品包括条码碳带、打码碳带、传真碳带等。根据中国计算机行业协会耗材专委会的数据,天地数码2015年热转印碳带产量占全球产量的12.80%,占中国产量的42.42%。

天地数码拟通过本次IPO计划募集资金2.6亿元,其中1亿元偿还银行贷款,3亿元用于补充流动资金,其余将用于高性能热传印成像材料生产基地项目和全球营销中心建设项目。

合并利润表主要数据

据招股书信息显示:2014-2016年及2017年1-6月份,天地数码营业收入分别为2.79亿元、3.12亿元、3.39亿元和1.85亿元,前三年的复合增长率为10.38%,2017上半年的同比增幅为15.2%。

天地数码在招股书中提示了产品价格下降的风险。

2014-2016年及2017上半年,公司条码碳带产品的均价为每平米0.4572元、0.4339元、0.4162元和0.4127元,价格呈下降趋势。不过报告期内公司的毛利率分别为35.06%、34.6%、37.34%和36.72%,总体保持稳定,若公司未来毛利率水平下降,将对持续盈利能力及整体业务发展带来影响。

注意到,天地数码的资产负债率(母公司)较高。

2014-2016年及2017年6月末分别为56.15%、56.5%、47.39%和51.24%。另外,截至各报告期末,该公司的短期借款余额分别为6332.74万元、8855.66万元、5992.98万元和5370万元。2016年末和2017年6月末的长期借款余额分别为1660万元和3202.27万元。截至2017年6月末,公司的抵押借款余额为3770万元,由于公司以房产和土地使用权等设置抵押。

发审会询问问题:

1、请发行人代表说明主要价格变动趋势、潜在风险、成长性局限,请保荐代表人对是否已在对外披露的招股说明书中充分提示相关风险发表明确意见。

2、请发行人代表说明,经销商进入和退出的条件,对经销商的管理方式,2016年退出经销商的家数和金额大幅超过2015年的原因及合理性,是否影响发行人销售稳定性。

3、请发行人代表说明,该等资金流动的原因及必要性,是否存在大额闲置资金,理财资金规模与投资收益是否匹配,相应的风险管理与内部控制制度。

4、请发行人代表说明,金投智汇、钱江创投2016年投反对票的原因,后来发生上述变化的过程,发行人及实际控制人是否对金投智汇、钱江创投作出补偿或其他特殊安排,是否与金投智汇、钱江创投存在与本次发行上市相关且尚未披露的协议,相关事项是否已在历次招股说明书更新中予以及时、充分披露,发行人实际控制人是否承诺,如有相关事项未予充分披露对发行人及中小投资者造成的影响和损失承担责任。

5、(1)发行人及其子公司投资多家境外企业,其中港田香港、联大BVI、天地法国截至2017年6月30日无人员配备;天地美国为控股公司,无人员配备,由美国孙公司负责业务运营;天地加拿大由天地数码员工负责运营,自身无人员配备,请发行人代表结合员工构成进一步说明公司对境外子公司的具体管理及内部控制;(2)报告期发行人外销占比分别为63%、62%、66%、69%,境外销售以分切销售为主,请发行人代表说明出口退税与出口数据的匹配关系、出口退税对业绩的影响;发行人与主要分切商是否存在关联关系和关联交易情形。

目前